UN TELÉFONO PARA QUE TODO EL MUNDO

TENGA UNA CUENTA BANCARIA

¿El dinero del futuro convertirá la pobreza en un problema del pasado? Según los organismos internacionales de desarrollo, la respuesta es sí. La inclusión financiera digital es el nuevo mantra de los expertos: si los pobres no pueden ir al banco, que los bancos vayan a los pobres, es decir, a los 2.700 millones de personas del mundo que, a día de hoy, no tienen acceso a los servicios financieros formales. La bala de plata, según este discurso, es la telefonía móvil, que en los últimos 10 años se ha convertido en el catalizador de una transformación política, económica y social en el sur del planeta, donde, en efecto, el número de celulares se ha disparado, y donde crecen los monederos virtuales, es decir, las plataformas que permiten guardar y transferir dinero en formato digital.

Así pues, el mobile money, el dinero móvil, se ha convertido en el fenómeno del momento entre la comunidad del desarrollo. Un punto de convergencia de los intereses de las empresas telefónicas, las organizaciones internacionales y las ONG, que están empezando a usar plataformas a las que se puede acceder desde los teléfonos para pagar salarios y mover fondos.

M-Pesa, la plataforma lanzada por Safaricom en Kenia en 2008, ha servido de ejemplo: el éxito del servicio, que hoy cuenta con más de 23 millones de usuarios —el 73% de la población adulta keniata— y cada mes mueve casi 150.000 millones de chelines kenianos (1,25 millones de euros), ha supuesto una inyección de confianza para multinacionales ansiosas por conquistar el llamado “fondo de la pirámide”, es decir, los consumidores más pobres.

La difusión de plataformas móviles está creando nuevos modelos de negocio, y convierte el sur del planeta en un enorme laboratorio para la innovación financiera. Una innovación que también atañe a la concesión de préstamos y la compra de seguros, y que ya tiene un impacto en las transferencias internacionales: en Tanzania, Sri Lanka, Pakistán e Indonesia se pueden enviar y recibir remesas internacionales desde el teléfono, batiendo los precios de las empresas de envío de dinero.

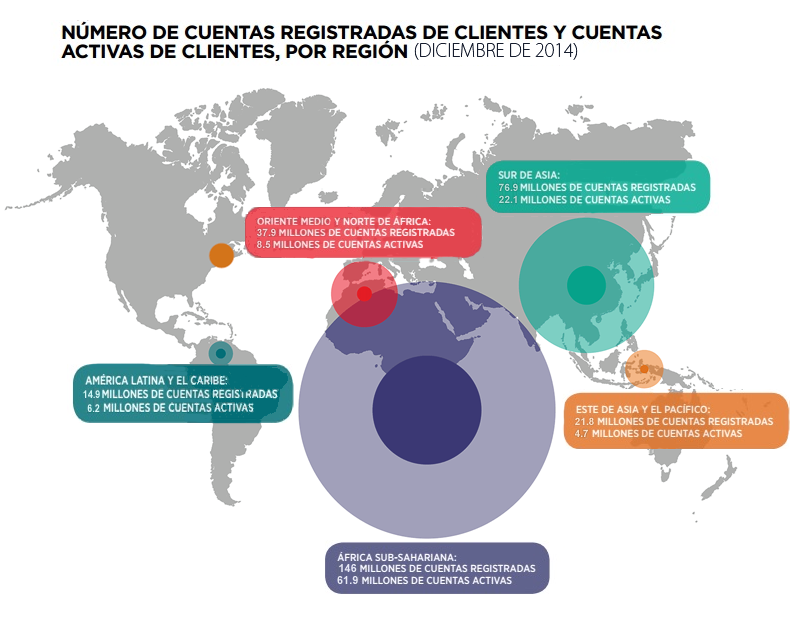

Esta revolución avanza, sobre todo en el África subsahariana, donde actualmente hay 61,9 millones de cuentas activas. En Costa de Marfil, Uganda, Somalia, Tanzania y Zimbabue hay activas más cuentas de dinero móvil que cuentas bancarias.

Según el CGAP (Grupo de Consulta para la Asistencia a las Personas Pobres, por sus siglas en inglés), un centro de investigación que fomenta la inclusión financiera, el dinero móvil puede permitir que se prescinda completamente de las infraestructuras bancarias tradicionales, de la misma manera que los celulares acababaron con la necesidad de la telefonía fija. He ahí la razón por la que, mientras en el norte —abarrotado de tarjetas de crédito, cuentas en Internet y otros productos bancarios— este sistema tiene problemas para despegar, en el sur la movilidad creciente convierte la desmaterialización del efectivo en una ventaja en lo que se refiere a seguridad y flexibilidad.

Aún hay dos preguntas en el aire: ¿quiénes se llevan las verdaderas ganancias? ¿Y quiénes son los nuevos excluidos?

Para comprenderlo hemos viajado a Somalilandia, un Estado no reconocido a nivel internacional; a Haití, el país más pobre del continente americano; y a Burkina Faso, a la cola en las clasificaciones de Naciones Unidas. Tres países que viven de remesas, con escaso acceso a servicios financieros formales, donde en los últimos años el dinero móvil ha permitido a cientos de miles de personas tener por primera vez una cuenta bancaria a su nombre.

Aunque sea en el teléfono.