?Qu¨¦ hacer si me toca la Loter¨ªa de Navidad?

Este a?o Loter¨ªas y Apuestas del Estado reparte 2.380 millones de euros en premios

Llega el 22 de diciembre y con ¨¦l la esperada Loter¨ªa de Navidad. Jugamos con la familia, los amigos e incluso con los compa?eros de trabajo y, en ocasiones, llevamos varios n¨²meros con la esperanza de que nos toque y poder utilizar el dinero para viajar, "tapar agujeros" o comprar una casa. Pero, ?qu¨¦ podemos hacer realmente si nos toca la loter¨ªa? Este a?o Loter¨ªas y Apuestas del Estado repartir¨¢ 2.380 millones de euros en premios y el Gordo contin¨²a teniendo la misma cuant¨ªa de a?os anteriores. As¨ª, el m¨¢ximo premio de la loter¨ªa reparte cuatro millones de euros, 400.000 euros al d¨¦cimo. ?Qu¨¦ tenemos que tener en cuenta al recibir una gran cantidad de dinero de golpe? Hay que entender unos cuantos elementos fiscales y despu¨¦s podemos ver qu¨¦ hacer con el dinero y d¨®nde es buena idea invertir.

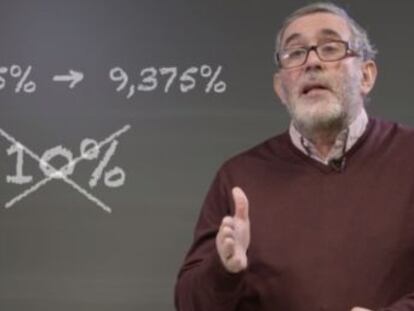

- Porcentaje de Hacienda. El premio del Gordo de la loter¨ªa es de 400.000 euros al d¨¦cimo premiado, que, tras el gravamen que hay que pagar a Hacienda del 20% (desde 2013), se quedan en 320.500 euros, ya que los primeros 2.500 euros est¨¢n exentos, al igual que cualquier premio inferior a esa cantidad. "Con esto la obtenci¨®n del premio no tributa en la renta de 2017 ¡ªque se declara en 2018¡ª, ya que le descuentan ese porcentaje del premio antes de ingresarlo", comenta Luis del Amo, secretario t¨¦cnico del Registro de Economistas Asesores Fiscales (REAF). Sin embargo, el especialista recuerda que si desde el d¨ªa del sorteo a final de a?o se reciben unos intereses por el premio, "estos habr¨ªa que declararlos".

- Si el premio es compartido. "Que quede claro desde un principio que el premio es compartido y esto se explique a la hora de ir a cobrarlo", comenta Luis del Amo. "Lo que no debe hacerse nunca es que lo cobre uno y luego reparta el premio porque se considerar¨ªa una donaci¨®n y los que la reciban tendr¨¢n que tributar, incluso cuando Hacienda ya ha recibido el 20%", a?ade. Las tarifas de tributaci¨®n dependen de las comunidades aut¨®nomas y van desde el 7,65% y el 34%. "No tiene sentido que seamos tan torpes y perdamos dinero as¨ª", sentencia.

- Impuesto por patrimonio. Del Amo explica que hay que tener en cuenta el impuesto por patrimonio, que "grava los dep¨®sitos en cuenta y los bienes inmuebles, entre otros". Aunque depende de la comunidad aut¨®noma. Por lo general, tiene una base imponible m¨ªnima de 700.000 euros. Esto quiere decir que si se cuenta con bienes con un valor por encima de esta cantidad habr¨¢ que pagar el impuesto por patrimonio, aunque est¨¢ exenta la vivienda habitual hasta un m¨¢ximo de 300.000 euros. En algunas regiones, la base imponible m¨ªnima es menor. "En Arag¨®n hay que pagar el impuesto si los bienes llegan a los 400.000 euros; en Catalu?a y Extremadura, hasta los 500.000 y en Valencia hasta los 600.000 euros. Madrid es la ¨²nica que no cuenta con este impuesto", explica Del Amo.

- Hipoteca y amortizaci¨®n de las deudas. Desde el punto de vista fiscal, si tenemos una hipoteca por un pr¨¦stamo de vivienda habitual de antes de 2013 y estamos en el r¨¦gimen transitorio de deducci¨®n nos convendr¨ªa amortizar el m¨¢ximo posible cada a?o: 9.040 euros. "Como los intereses est¨¢n bajos, lo mejor es utilizar este m¨¦todo. Te ahorras 1.356 euros anuales, es decir, el m¨¢ximo posible, un 15% de los 9.040 euros", comenta Del Amo. Si no estamos en ese escenario, el experto asegura que podr¨ªa interesar amortizar parte de la hipoteca porque dejar¨ªamos de pagar intereses, "a no ser que tuvi¨¦ramos una inversi¨®n alternativa que nos pueda producir m¨¢s dinero o deudas que amortizar". Sin embargo, hay que tener cuidado con la amortizaci¨®n porque algunas deudas tienen penalizaci¨®n por amortizaci¨®n anticipada, por lo que hay que saber si estamos en este caso.

- Repartir el dinero en cuentas bancarias. En caso de que una entidad quiebre, el fondo de garant¨ªa de dep¨®sitos garantiza cubrir la p¨¦rdida de hasta 100.000 euros m¨¢ximo por depositante y entidad, por lo que Del Amo explica que "podr¨ªa ser buena idea tener el dinero repartido en varias cuentas" sin sobrepasar esa cantidad en ninguna de ellas. "No conviene tener todos los huevos en la misma cesta", recuerda Del Amo.

- Como ¨²ltimo consejo, hace hincapi¨¦ en que no hay que aceptar nunca la oferta de gente que ofrece comprarnos el d¨¦cimo por m¨¢s dinero que el que ha tocado en el premio. "Esto es muy peligroso. Lo que buscan es blanquear dinero y te quedas con dinero negro y la Administraci¨®n te puede pedir cuentas y no lo vas a poder justificar", avisa. "Es una tentaci¨®n en la que no convendr¨ªa caer", a?ade.

?D¨®nde invierto si me toca el Gordo?

V¨ªctor Alvargonz¨¢lez, estratega independiente de inversiones, explica que lo m¨¢s importante es que "no hay que entrar en p¨¢nico ni querer colocarlo todo r¨¢pido". "El dinero se puede dejar en el banco tranquilo hasta que el premiado tenga una idea clara lo que quiere hacer con ¨¦l. Hay que ser prudentes y actuar con sentido com¨²n", comenta. Alvargonz¨¢lez explica que a la hora de invertir "hay que diversificar". En caso de que se cuente con un d¨¦cimo premiado, el experto aconseja que se deposite el dinero en tres inversiones diferentes.

- Sector inmobiliario. "La buena noticia es que no es un mal momento para invertir en el sector inmobiliario, de momento no hay una burbuja, pero la habr¨¢. Quien compre ahora probablemente dentro de cinco o diez a?os podr¨¢ vender mejor", comenta Alvargonz¨¢lez. El experto asegura que es buena idea utilizar una parte del premio para comprar un piso y pagar el resto del inmueble a trav¨¦s de un cr¨¦dito. "Los tipos de inter¨¦s est¨¢n baj¨ªsimos y se trata de una doble oportunidad", explica. "Podemos comprar un piso que valga 200.000 euros, de los cuales un 60% lo pagamos con el premio y el resto con un cr¨¦dito hipotecario aprovechando los bajos tipos de inter¨¦s". El tipo del cr¨¦dito debe ser fijo porque as¨ª nos aseguramos de que el tipo continuar¨¢ siendo bajo. Alvargonz¨¢lez recomienda comprar pisos en el centro de las ciudades, barrios universitarios o en la playa, m¨¢s que en lugares que sean m¨¢s baratos pero que luego cueste m¨¢s venderlo o alquilarlo.

- Fondo de renta variable global. Seg¨²n Alvargonz¨¢lez, una parte del dinero deber¨ªa invertirse en este tipo de fondos que invierten de forma global en las distintas bolsas mundiales. "La cantidad depender¨¢ de lo arriesgados que seamos, pero yo pondr¨ªa un m¨ªnimo de un 10% o un 15%", comenta. El motivo de que sea global, explica Alvargonz¨¢lez, es porque "por primera vez en mucho tiempo est¨¢n creciendo de forma coordinada todas las econom¨ªas del mundo". El experto inversor asegura que el dinero que se invierta aqu¨ª se hace con el prop¨®sito de dejarlo unos cinco o diez a?os y revisar qu¨¦ hacer con ¨¦l cuando pase ese tiempo. "Tiene que ser un dinero que no necesitemos ahora y no tengamos pensado sacar a corto plazo", comenta.

- Fondo mixto conservador. Alvargonz¨¢lez explica que "un inversor inteligente siempre tiene munici¨®n", por lo que conviene tener un dinero en reserva. Para ello, propone destinar en torno a un 30% del dinero a fondos mixtos conservadores, que, asegura, es mejor que tenerlo en el banco porque da rentabilidad. "La rentabilidad que ofrece es muy baja, pero es una inversi¨®n segura y son fondos muy l¨ªquidos", comenta. As¨ª, se puede retirar el dinero de manera sencilla y r¨¢pida, en unos cinco d¨ªas. "Son fondos como por ejemplo EDM Ahorro o M&G Optimal Income, entre otros, que gestionan de una manera conservadora el dinero y son capaces de ganar un 1% o 2% m¨¢s que un dep¨®sito", a?ade.

Como consejo Alvargonz¨¢lez recuerda que "el banco no es un buen asesor ya que son vendedores de producto propio". "Si se busca un asesor es mejor que sea independiente y registrado en la Comisi¨®n Nacional del Mercado de Valores", aclara. Estos profesionales suelen cobrar un 0,5% del patrimonio del cliente. Tambi¨¦n explica que a la hora de invertir hay que tener en cuenta la edad de la persona interesada. "A la persona joven le recomendar¨ªa que arriesgara un poco m¨¢s: poner menos cantidad en los fondos mixtos conservadores y m¨¢s en uno variable, ya que tiene m¨¢s tiempo para recuperar la inversi¨®n", comenta. Y siempre tener en cuenta que, a la hora de invertir, la rentabilidad es directamente proporcional al riesgo.

Otras posibles inversiones

Para V¨ªctor Alvargonz¨¢lez lo ideal es invertir en el sector inmobiliario, fondos de renta variable global y fondos mixtos conservadores. Sin embargo, a la hora de decidir d¨®nde dejar el dinero pueden considerarse m¨¢s opciones.

- Los fondos de pensiones. Seg¨²n Alvargonz¨¢lez, se trata de "unos productos muy malos y muy caros, quitando excepciones, pero que son dif¨ªciles de encontrar para la gente de a pie". El inversor explica que, desde su punto de vista, poner dinero en fondos de pensiones solo es buena idea por "la deducci¨®n fiscal que conllevan, ya que ese dinero no pasa por Hacienda" y asegura que como producto "son mucho mejores los fondos de inversi¨®n".

- Las acciones en Bolsa. Para embarcarse en la inversi¨®n en Bolsa, Alvargonz¨¢lez explica que "solo es buena idea si se tiene a un buen asesor, alguien de confianza para manejar las acciones", ya que, asegura, no es una inversi¨®n f¨¢cil.

- En deuda p¨²blica. "Ahora mismo no es buena idea porque los tipos de intereses son muy bajos", explia Alvargonz¨¢lez., La inversi¨®n en deuda p¨²blica, al igual que los bonos, en general conviene comprarlos cuando pagan un buen tipo de inter¨¦s, y actualmente estamos con los tipos m¨¢s bajos de la historia.

- En oro. Invertir una parte del dinero en oro no es una mala idea siempre que sea una peque?a cantidad. "Hay que tener cuidado d¨®nde se compra, pero si tienes un proveedor serio y registrado, un 5% en oro puede ser ¨²til en crisis financieras", comenta. "En el largo plazo el oro no es una buena inversi¨®n, es bueno para tener un colch¨®n si ocurre algo grave".

- Invertir en un negocio. "Eso se trata de una apuesta profesional. Si se hace, debe ser en un negocio que se conozca muy bien", explica Alvargonz¨¢lez.

Tu suscripci¨®n se est¨¢ usando en otro dispositivo

?Quieres a?adir otro usuario a tu suscripci¨®n?

Si contin¨²as leyendo en este dispositivo, no se podr¨¢ leer en el otro.

FlechaTu suscripci¨®n se est¨¢ usando en otro dispositivo y solo puedes acceder a EL PA?S desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripci¨®n a la modalidad Premium, as¨ª podr¨¢s a?adir otro usuario. Cada uno acceder¨¢ con su propia cuenta de email, lo que os permitir¨¢ personalizar vuestra experiencia en EL PA?S.

En el caso de no saber qui¨¦n est¨¢ usando tu cuenta, te recomendamos cambiar tu contrase?a aqu¨ª.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrar¨¢ en tu dispositivo y en el de la otra persona que est¨¢ usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aqu¨ª los t¨¦rminos y condiciones de la suscripci¨®n digital.